低年収でも投資は効果あり?元手が少なくても取り組むべき理由と、1年半続けてきた実績を公開

老後2,000万円問題が世間を騒がせていますが、あなたの今の生活、どうですか??

年収が高くなく、今の生活でなんとか・・・という人は少なくないと思います。

かといって、年収を上げるのは簡単なことじゃないですよね。

であれば、年収が高くないあなたにもぼくは投資を勧めたいです。

「いや、投資に回すほどお金持ってないけど??」「年収が低いのに投資する意味なんてあるの??」と突っ込みたくなる人もいるかと思いますが、

そういう人にこそ、ぜひ読んでもらいたい内容です。

- 低年収であっても投資に取り組むべき理由

- 投資の前に取り掛かるべきことは○○

- 年収300万円、1年半取り組んだのぼくの投資実績

- 年収が高くない人に適した投資方法

大前提、投資に取り組んでも金持ちにはなれません。

いきなり夢をぶっ壊すような発言をしてしまうかもしれませんが、真理なのでよく聞いてください。

投資だけでは豊かな生活を送ることはできません。

投資というと、一攫千金、宝くじを当てた気分みたいなイメージをされる方もいるかもしれませんが、そういう美味しい話はありません。

もし仮に、あなたのもとにそういう話が転がり込んできた場合、100%詐欺案件なので、首を突っ込まないようにしましょう。

後程詳しく説明していくのですが、投資の利回りは平均して大体4-6%程度。

つまり、100万円を投資に回したとしても、得られるのはたったの4万円。

豊かな人生を送れなくても低年収が投資をすべき理由

残念ながら投資で豊かな人生を送るというのは、無理な話です。

それでもぼくは、投資には取り組むべきだと思っています。

その理由は2つ

- 金利が銀行よりも高い

- インフレに備えられる

ここからは詳しく解説していきますね。

金利は銀行の数千倍!投資は銀行口座に預けるよりも金利が高い

みなさん銀行口座にお金を預ける時に得られる利率ってご存知ですか??

たったの0.001%なんです。

つまり、100万円預けたとしても1,000円しか増えないのです。

このレベルだと銀行の金利なんてアテにできないですよね。

しかし投資に回すことで、金利は銀行口座よりも断然に良いです。

インデックス型投資信託を運用した場合で、平均4-6%と言われています。

つまり4000倍も投資の方が金利が高いのです。

どうせお金を眠らせておくなら、金利が高い方がいいですし、豊かになれないとしても増えるに越したことは無いですよね。

そういう意味で、お金は銀行口座に眠らせておくよりも投資に回した方がいいのです。

ただし投資信託には元本割れといって、赤字になってしまうリスクもあります。

そのリスクも含めて投資なので、この覚悟は持っておきましょうね。

銀行口座よりも投資に回した方が数千倍以上は金利が高い

インフレに備えられる

銀行口座にお金を預けるよりも投資した方がお金が増えるということを先ほどは解説しました。

しかし銀行口座にお金を預けることで増えるどころか、目減りしてしまうリスクもあるのです。

「いや、そんな馬鹿なww」と思われるかもしれませんね。

確かに口座に預けているお金が知らぬ間に減っているということはまずありません。

しかし一方で、お店で売られている商品やサービスはどんどん値上がりし、インフレ傾向になっています。

インフレとは

物価が継続的に上昇し、お金の価値が下がる現象。

対義語がデフレ

つまり数字上では同じ額でも、実質的に使えるお金は少しずつ減っているのです。

昔は銀行口座の金利が高かったので、インフレには銀行の金利だけで対応できました。

しかし今の銀行の金利は実質ゼロに等しいので、インフレには対応できません。

そのために投資によって少しでも高い金利の恩恵を受けることで、インフレに備えられるのです。

銀行口座に預けることで、実質的なお金の価値は減っている。

投資の高い金利を受けることでインフレ対策にもなる

投資の前に取り掛かるべき2つのこと

さて、投資の重要性を解説したところで投資に取り掛かりたいところですが、

その前に取り掛かった方がいいことがあります。

あなたが毎月投資できる予算は十分と言えますか?

あなたがもし投資に失敗したとして、その後に日常生活を送ることはできますか??

投資はお金を増やせる可能性がある反面、リスクも伴うので、そこについても考えないといけません。

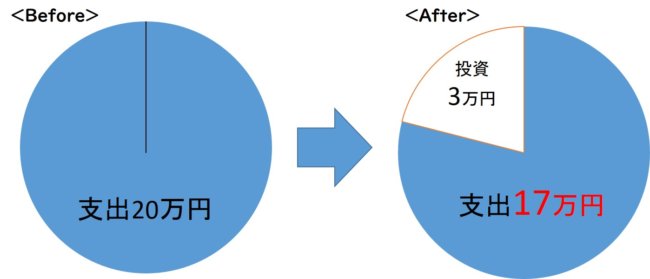

- 節約して少しでも多く投資できる金額を増やす

- 生活防衛資金として、生活費の6か月分を貯金しておく

それぞれ詳しく解説していきますね。

節約に取り組んで少しでも投資額を増やせるようにしよう

どうせ投資をするからには、お金を少しでも多く増やしたいですよね。

投資で増やすためには、それなりの元手も必要になります。

そこで手っ取り早く、元本を増やすために節約に取り掛かりましょう。

節約の方法についてはこのブログにもたくさんの節約術を紹介していますが、

特にやっていただきたいのが固定費の節約術。

一度見直してしまえばこの先の効果が持続する上に、節約額もかなり大きいので元本を増やすにはうってつけの方法です。

投資で元本割れした時の保険として、生活防衛資金を貯めておこう

当然ながら投資にはリスクがつきものです。

そのため投資に費やしていたお金がゼロにはならないとしても、お金を減らしてしまう恐れは十分にあります。

そのせいで生活が成り立たなくなってしまったら、話にならないですよね。

一応投資しているお金は自由に引き出すことも可能ですが、必要な時に元本よりもマイナスになっていたら、損してしまいますよね。

そういう事態を防ぐためにも、いくらかは銀行口座内に貯金は持っておいた方がいいです。

とはいえ、生活費の6か月分を貯めるって結構大変ですよね。

そのため、生活防衛資金が3ヶ月分くらい貯まったら、投資と貯金のハイブリッドで行うのも一つの手。

元手が少ない場合は、時間も味方につけないと資産を増やすことはできませんからね。

年収300万、低年収社会人の投資実績を公開

ここからは年収300万円、低年収とみなされてもいいぼくの投資実績を公開していきます。

ちなみにぼくが取り組んでいる投資は二つ

- ロボアドバイザー「Wealth Navi」(2017/11~)

- 楽天証券のつみたてNISA(2018/10~)

2019/7/11時点では二つとも若干ですがお金が増えています。

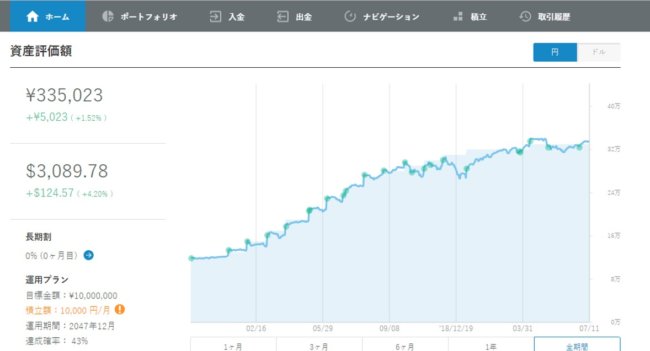

<Wealth Navi>

<Wealth Navi結果>

- 運用期間:1年9ヶ月(2019/4以降は積み立てをストップ)

- 投資額:330,000円

- 運用益:+5,023円

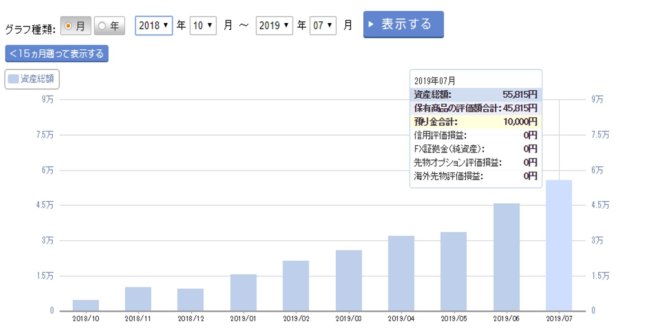

<つみたてNISA>

<つみたてNISA結果>

- 運用期間:10ヶ月

- 投資額:55,000円(うち預り金10,000円)

- 運用益:+815円

Wealth Naviについては、今年4月から貯金をしっかりしていこうと決めたため、その時からつみたてをストップしているのですが、これまでにコツコツ積み立てたおかげで増えていたので安心しました。

もちろんレートは毎日変動するので、今日黒字だったとしても明日には赤字に転落している可能性もあるのですが、それも含めて投資なので堅実に積み立てるしか無いですね。

最初はロボアドバイザーとつみたてNISAから始めてみよう

投資といっても今は色々な方法があります。

先述したロボアドバイザーやつみたてNISAのほかにもNISA、確定拠出年金、FX、投資信託、不動産、仮想通貨、、、

どこから手を付けよう??となってしまうと思います。

というわけでぼくの方からは、まずはロボアドバイザーとつみたてNISAから始めてみるのを提案します。

以下の理由で他の投資方法にはお勧めしません

- NISA:つみたてNISAとどちらかしか選べず、投資可能総額がつみたてNISAの方が多い(NISA:120万×5年=600万、つみたてNISA:40万×20年=800万)

- 確定拠出年金:60歳になるまで引き出し不可

- 不動産:多額の元手が必要

- 仮想通貨:投資対象として見るには不確定要素が多すぎる

勉強しなくてもオッケー!ロボアドバイザーでAIに運用してもらおう

ぼくが一番初めに取り掛かった投資がWealth Naviなどのロボアドバイザーです。

こちらはAIがあなたの価値観に照らし合わせながら、適切に自動で運用してくれる投資サービスとなります。

投資といえば多少なりとも勉強が必要になってきますが、こちらで始めるだけなら勉強する必要は一切なし。

毎月1万円から積み立てることが出来ます。

オススメは業界一番手のWealthNaviと少ない元手から始められるTHEOの二つ。

ぼくはWealth Naviを利用していますが、はじめるにあたって10万円掛かります。

しかしTHEOの方であれば1万円から始めることが出来るので、ハードルがかなり下がるのです。

こんな人はロボアドバイザーから始めよう

- 投資について勉強する時間が取れない人

- 毎月1万円積み立てることが出来る人

つみたてNISAであれば最大20年、運用益が非課税になる

もう一つお勧めしたいのがつみたてNISAというもので、こちらは運用益が非課税となります。

ロボアドバイザーも含め、投資で得た運用益は基本的に20.315%の税金が掛かってしまいます。

しかしこちらのつみたてNISAであれば、運用益に税金が掛からず、まるまる自分の手元に入ってくるメリットがあります。

更に積立金額も最低1,000円から始められるところが多く、楽天証券であれば100円からでも可能です。

https://saving-life-cost.net/teinenshu_tsumitatenisa/

デメリットとしてはつみたてNISAは、年間40万円(毎月約33,000円くらい)と上限があるうえに、自分でも勉強が必要になってきます。

その点からお得である反面、すこしハードルが上がる投資内容となってしまいますね。

年間40万、満額掛けられるのが理想ではあるのですが、投資対象が一つだけというのはリスクが大きいので、多少なりともロボアドバイザーとかに分散しておいた方が損失は最小限に抑えられると思います。

こんな人はつみたてNISAを始めてみよう

- 投資について勉強する時間が取れる人

- 投資で少しでも取り分を増やしたい人

まとめ

というわけでこの記事のまとめに入ります。

- 大前提として投資でお金儲けするのは無理。そういう話が舞い込んできたとしても詐欺案件

- しかし投資に取り組むことで銀行口座に預けるよりはお金を増やせる可能性がある

- それに加え、インフレに備えることもできる

- まずはロボアドバイザーとつみたてNISAから取り掛かるのがオススメ

収入が低いうちは、どうしても投資に回すお金が少ないです。

しかし少ないとしても、取り組まないよりは取り組んだ方がいいのは確かです。

まずは毎月少額から始められる投資から始めてみませんか?